Vigilância dos sistemas de liquidação

O BCB realiza rotineiramente vigilância das câmaras e dos prestadores de serviços de compensação e de liquidação com o objetivo de garantir a estabilidade do SFN e o normal funcionamento do SPB. Essa vigilância tem como escopo: a) o monitoramento dos riscos relacionados à liquidação de obrigações entre instituições financeiras; b) o gerenciamento de riscos pelos sistemas; e c) os aspectos relacionados aos padrões internacionalmente aplicáveis a infraestruturas do mercado financeiro.

Os instrumentos utilizados na vigilância

A infraestrutura de compensação e liquidação sob vigilância do BCB é composta por:

- Câmara de Ações BM&FBovespa;

- Câmara de Ativos BM&FBovespa;

- Câmara de Câmbio BM&FBovespa;

- Câmara de Derivativos BM&FBovespa;

- Câmara Interbancária de Pagamentos – CIP (Siloc, Sitraf e C3);

- Compe;

- Cetip S.A. – Mercados Organizados;

- Cielo;

- Redecard;

- STR;

- Selic.

Para realizar essa vigilância, o BCB utiliza quatro instrumentos:

a) autorizações para funcionamento e alterações nos sistemas que envolvam aspectos de gerenciamento de risco, procedimentos de liquidação e conexões entre sistemas, entre outros, a fim de verificar a observância dos princípios e da base normativa aplicável;

b) inspeção in loco, a fim de avaliar:

- ambiente de tecnologia;

- gestão de riscos;

- controles internos;

- continuidade de negócios;

- governança corporativa.

c) testes estatísticos (backtesting mensal):

- monitoramento dos riscos de crédito e de liquidez incorridos pelos participantes e pelos sistemas que atuam como contraparte central;

- verifica se as garantias depositadas pelos participantes, em cada sistema e em cada dia do período analisado, são corretamente dimensionadas para suportar possíveis falhas de liquidação;

d) monitoramento de operações por meio dos fluxos registrados. O resultado aponta para a adequação no dimensionamento dos riscos e das garantias pela câmara.

Nos últimos anos, o BCB tem feito esforços para que as áreas de gerenciamento de riscos e de controles internos dessas infraestruturas tenham independência e recursos suficientes para cumprir suas responsabilidades e seus objetivos.

Em janeiro, foi aprovado o sistema C3, operado pela Câmara Interbancária de Pagamentos (CIP). A criação desse sistema está em consonância com as determinações do CMN, que definiu que somente podem ser objeto de cessão as operações de crédito registradas em sistema de registro e liquidação autorizado pelo BCB (Resolução nº 3.998, de 28 de julho de 2011).

Tal medida surgiu em meio à necessidade de se coibir fraudes no mercado de cessão de crédito interbancário decorrentes da multiplicidade de cessões da mesma operação. A criação desse sistema foi fundamental para a recuperação do mercado de cessão de crédito interbancário, que ficou temporariamente paralisado em decorrência dos problemas observados no ano anterior.

Adequação aos novos princípios para infraestruturas do mercado financeiro

A crise financeira recente e a experiência acumulada desde a implantação dos padrões internacionais para gerenciamento de risco de infraestruturas do mercado financeiro (IMF) levaram o Comitê de Sistemas de Pagamentos e de Liquidação do BIS (CPSS/BIS) e a Organização Internacional das Comissões de Valores (Iosco) a publicarem, em abril, os Princípios para Infraestruturas de Mercado Financeiro (PFMI).

O documento reúne os padrões internacionais para avaliação da segurança e da eficiência dessas infraestruturas, fornecendo parâmetros mínimos a serem adotados pelas autoridades regulatórias no exercício da atividade de vigilância. Esses padrões resultam da revisão daqueles publicados nos relatórios anteriores. Os países-membros do G20 assumiram o compromisso de aplicar esses princípios às respectivas IMFs.

No âmbito da avaliação da estabilidade do sistema financeiro (Financial System Assessment Program – FSAP), o Banco Mundial avaliou os sistemas integrantes do SPB relativamente aos novos PFMIs. O resultado indica ampla aderência do SPB às recomendações internacionais.

Ainda assim, o BCB constituiu grupo de trabalho para elaborar proposta de revisão do arcabouço legal e regulamentar vigente. O objetivo é promover o alinhamento aos novos princípios, quando necessário, além de incorporar oportunidades de melhoria identificadas ao longo da atuação da autarquia como vigilante do SPB.

Modernização dos sistemas de pagamentos de varejo

O BCB divulgou novas informações e estatísticas sobre os sistemas de pagamento de varejo – Diagnóstico do Sistema de Pagamentos de Varejo do Brasil – Adendo Estatístico 2011 – e sobre os cartões de pagamento – Relatório sobre a Indústria de Cartões de Pagamento no Brasil – Adendo Estatístico 2011. Esses dois relatórios estão disponíveis no sítio do BCB na internet, na seção referente ao Sistema de Pagamentos Brasileiro.

Os estudos mostram que, em 2011, o uso do cheque caiu cerca de 5% em relação ao ano anterior, ao passo que a utilização dos instrumentos de pagamento eletrônicos aumentou em 14%, com forte influência das transações com cartões de crédito e de débito, que cresceram 16,8%. A tabela a seguir evidencia que vem ocorrendo redução na emissão de cheques abaixo de R$1 mil, possivelmente devido à substituição por instrumentos eletrônicos, principalmente os cartões de pagamento.

Quantidade de cheques trocados*

| Faixa de valor | 2006 | 2011 | 2011/2006 (%) |

|---|---|---|---|

| Até R$300 | 1.166.051 | 491.809 | -58% |

| R$300 a R$1 mil | 357.197 | 305.610 | -14% |

| R$1 mil a R$2,5 mil | 113.875 | 126.539 | 11% |

| R$2,5 mil a R$5 mil | 48.821 | 56.769 | 16% |

| R$5 mil a R$50 mil | 21.237 | 26.896 | 27% |

| R$50 mil a R$250 mil | 921 | 1264 | 37% |

| Acima de R$250 mil | 74 | 113 | 53% |

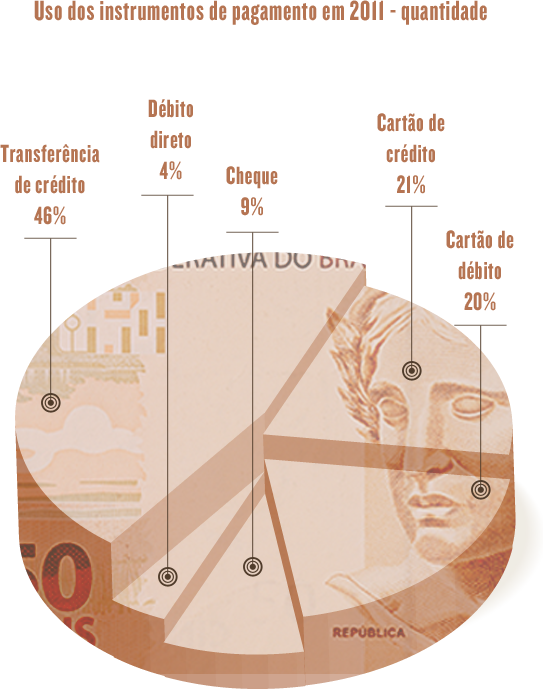

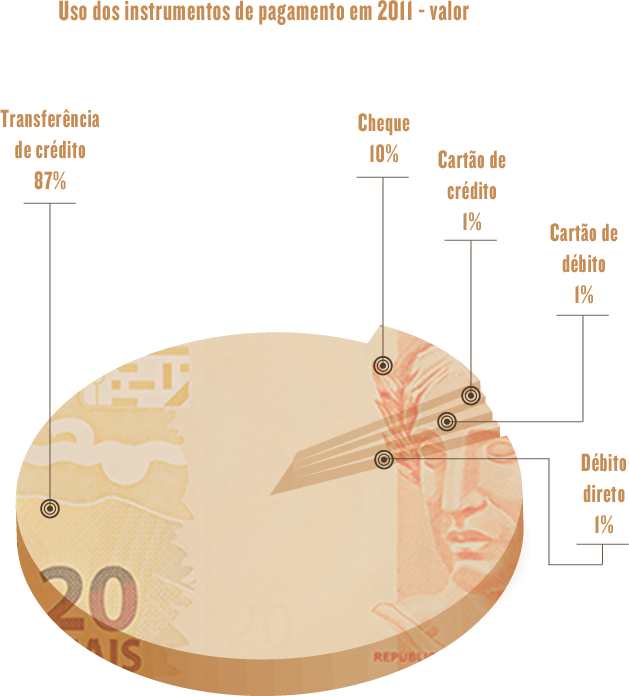

O principal instrumento de pagamento eletrônico permanece sendo a transferência de crédito – denominação genérica que inclui DOC, TEC, TED, boleto de pagamento, transferência entre clientes de uma mesma instituição e convênios de arrecadação –, representando 46% da quantidade e 87% do valor das transações efetuadas sem o uso do dinheiro em espécie. Por sua vez, os cartões de débito e de crédito representam, em conjunto, cerca de 40% dos pagamentos, em termos de quantidade, mas apenas 2% em valor.

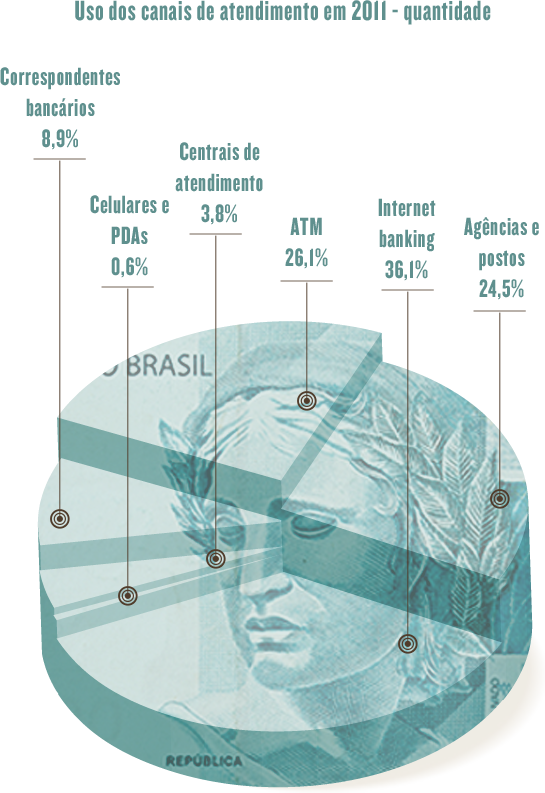

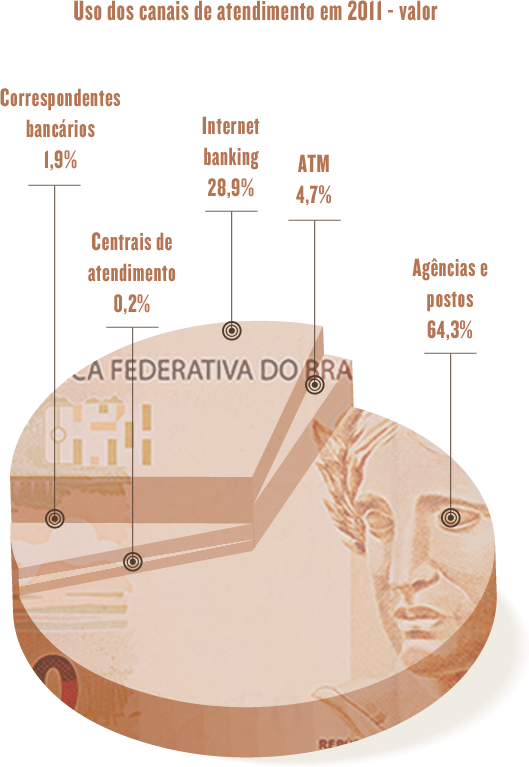

Quanto ao uso dos canais de atendimento, em 2011, 63% das transações bancárias foram efetuadas por meio dos canais eletrônicos – internet banking, caixas automáticos (ATM), celulares e computadores de mão (PDAs). Considerando o volume financeiro, agências e postos tradicionais responderam por cerca de 64% das transações. Merece destaque a utilização do internet banking, que respondeu por 29% das transações, em valor, seguido pelo ATM, com cerca de 5%.

Nova circular sobre boleto de pagamento

O BCB publicou a Circular nº 3.598, de 6 de junho de 2012, que instituiu o boleto de pagamento, em substituição ao bloqueto de cobrança. A publicação visou à melhoria na oferta dos serviços de pagamentos e à estabilidade e evolução do SPB.

Dentre as alterações, destaca-se a que diz respeito à sistemática de liquidação das obrigações interbancárias resultantes do uso desse instrumento. A mudança passa a valer a partir de abril de 2013.

Com as novas regras, os boletos de valor igual ou superior a R$250 mil deverão, obrigatoriamente, ser liquidados por intermédio do STR, no mesmo dia do recebimento. Já os boletos abaixo desse valor poderão ser liquidados a critério da instituição financeira recebedora, com compensação multilateral, por intermédio de sistema de compensação e de liquidação autorizado pelo BCB ou adotando a mesma sistemática aplicada aos boletos acima de R$250 mil.

Em ambos os casos, o prazo de disponibilização dos recursos ao beneficiário permanece como objeto de negociação entre este e a instituição financeira destinatária.

A regra em vigor até abril de 2013 estabelece que boletos com valor individual igual ou superior a R$5 mil são liquidados de forma bilateral, enquanto boletos com valor inferior a R$5 mil são liquidados pelo valor líquido multilateral, ambos no dia posterior.

Além de antecipar a liquidação de valores relevantes (do dia seguinte para o mesmo dia do pagamento), a nova sistemática aumenta o volume financeiro liquidado com compensação multilateral, aumentando a eficiência do sistema sem comprometer a sua segurança.

Além disso, a nova regulamentação permite o uso universal do boleto, independente do tipo de negócio jurídico, e cria o boleto de oferta. A nova espécie do instrumento tem o propósito de proteger os clientes do sistema financeiro, tornando possível a distinção entre o pagamento de uma dívida já constituída e outras situações em que a obrigação não havia sido previamente contratada, portanto, cujo pagamento não é obrigatório.